摘要:一场动力电池大会居然变成了企业高管的“诉苦”大会?

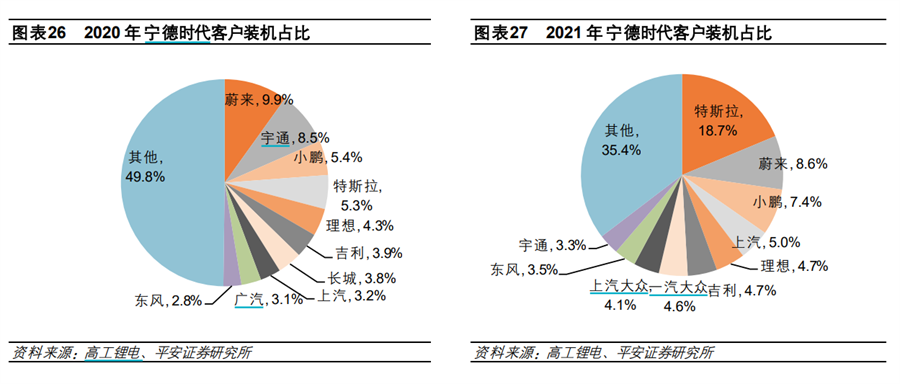

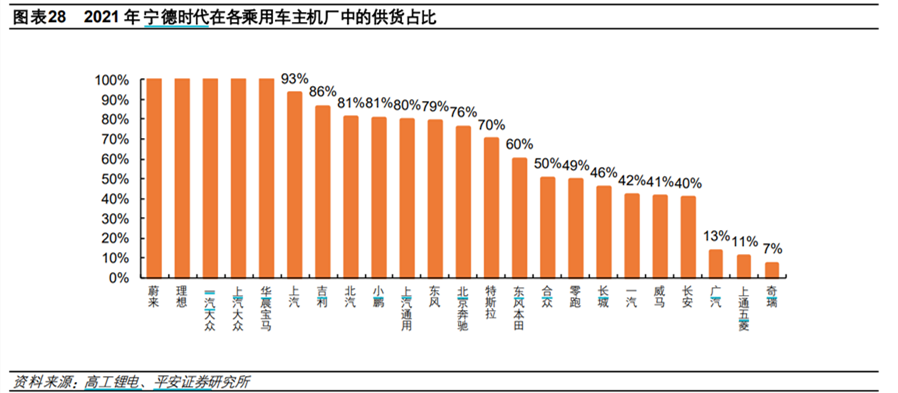

一场动力电池大会居然变成了企业高管的“诉苦”大会? 7月21日,在2022世界动力电池大会上,广汽集团董事长曾庆洪指出,“(原材料价格)太高了,不是一般高,(而且)市场供应紧张与产业链过剩并存。”他还调侃,由于上游成本攀升给整机厂商带来巨大压力,其正在给宁德时代打工。 宁德时代这边,其董事长曾毓群也称,上游原材料的资本炒作给动力电池产业链带来了短期的困扰,碳酸锂、六氟磷酸锂、石油焦等锂电池上游材料均出现价格暴涨。 新能源汽车产业链内,车企、动力电池厂都在“诉苦”,那利润被谁赚走了? 值得关注的是,同日,A股锂矿板块大跌。Wind数据显示,截至21日收盘,除西部矿业外,13家A股锂矿概念企业均收跌,其中天齐锂业、江特电机、西藏矿业、中矿资源4家公司跌幅在5%以上。 曾庆洪 来源:网络 上游成本高企 生意社数据显示,6月下旬至7月中旬,国内电池级碳酸锂价格稳定在48万元/吨左右,但近期出现上涨苗头,部分锂盐商将报价喊至49万元/吨。 值得关注的是,早在今年3月份,工信部便同发改委、市场监管总局有关部门组织召开锂行业相关企业座谈会。会议要求,产业链上下游企业要加强供需对接,协力形成长期、稳定的战略协作关系,共同引导锂盐价格理性回归,加大力度保障市场供应,更好支撑我国新能源汽车等战略性新兴产业健康发展。在相关部门指导下,国内锂盐价格自4月份开始出现回落,但随着新能源产业链景气度回升,锂盐价格也在5月下旬逐渐回升。 就新能源汽车产业链遭遇的上游原材料成本压力,有行业大佬在2022世界动力电池大会上表示,“高企的锂资源价格,将推动我们不断开发新的电池技术,减少对锂的依赖。”据了解,近期钠离子电池、钒电池、液流电池等题材在A股热炒,其中热门标的攀钢钒钛自7月以来股价持续上涨,股价月内累计涨幅高达105%。不过,钠离子电池还是液流电池均未到量产、装机环节,暂无法缓解当前行业所面临的锂盐供需紧张。 来源 | 赣锋锂业官网 全国政协副主席、中国科学技术协会主席万钢在上述会议上强调,面对保供压力,既要加大对上游矿产资源的开发,还要加强对报废电池的回收利用,实现关键材料的循环利用,将产业链做全做强。曾庆洪也认为,当前,动力电池产业链除了存在上游价格高企问题外,还存在动力电池回收技术和体系建设不到位等问题,因此需要通过制定长期的发展规划,严控资源开采,加快电池回收体系建设,突破核心技术,加强协调合作等促进产业可持续健康发展。 主机厂为电池厂打工? 除谈及上游锂资源价格过高外,曾庆洪在会上还调侃道,动力电池成本占到汽车总成本的40%、50%、60%,并且在不断增加,他笑称:“那我现在不是给宁德时代打工吗?” 据了解,宁德时代目前在广汽集团供应链中所占比例并不算高,根据平安证券研报数据,2021年,宁德时代在广汽集团的供货占比约为13%。据此前媒体报道,广汽集团、小鹏汽车等主机厂近期也一直在引进其他二线电池厂商降低宁德时代在自身电池供货中的比重。中创新航、欣旺达等二线电池厂工程师向时代财经表示,主机厂的上述行为也给了公司较大发展机会和空间。 来源 | 平安证券研报 尽管部分主机厂致力于降低宁德时代的供货占比,但这更多是出于供应链博弈需求,降低对单个供应商的依赖,有益于增强自身话语权。 事实上,随着自身规模扩大,宁德时代的客户也更趋多元化。在2022世界动力电池大会上,曾毓群也表示,今年上半年,宁德时代全球市场份额占比达34%,去年是28%。 根据平安证券研报中指出,从车企角度来看,大多数主机厂将宁德时代作为主供,2021年宁德时代占特斯拉装机比例约70%;新势力方面,蔚来、理想目前仍由宁德时代独供;传统自主品牌方面,上汽、吉利、北汽供货占比超80%,长城、一汽、长安超40%;合资阵营方面,大众系、宝马系为独供,上汽通用、北京奔驰、东风本田为主供。整体而言,宁德时代在国内客户方面有显著优势。 来源 | 平安证券研报 此外,宁德时代还在不断开拓海外客户。数据显示,自2012年打入宝马供应体系后,宁德时代从2018年起陆续得到现代起亚、戴姆勒、 捷豹路虎、大众、雷诺日产、丰田、本田、沃尔沃等主流车企定点。平安证券表示,2022年末柏林工厂有望投产,将进一步支撑宁德时代的海外供应体系,海外客户出货量有望加速增长。宁德时代年报数据显示,2020年,宁德时代境外收入占总营收比重为15.71%,2021年已提升至21.38%。 不过,随着上游原材料的价格飙升,让主机厂为其打工的宁德时代,也面临替上游打工的境遇。宁德时代今年一季度财报显示,其当季营收486.78亿元,同比增长153.97%,但扣非净利润仅为9.77亿元,同比下降41.57%,扣非净利润率为2%。 而身处上游的锂矿商们今年以来则赚得“盆满钵满”。据不完全统计,目前A股11家锂矿概念企业已经披露2022年上半年业绩预告,相关企业净利润均较去年同期大增。从归母净利润同比增速上限看,已公布数据的公司同比增速均在340%以上,其中天齐锂业、融捷股份、西藏矿业、天华超净位居前四,增速分别达134倍、48倍、11倍、10倍左右。(时代财经)