摘要:又涨价了,硅片赛道的赚钱效应“艳煞旁人”。

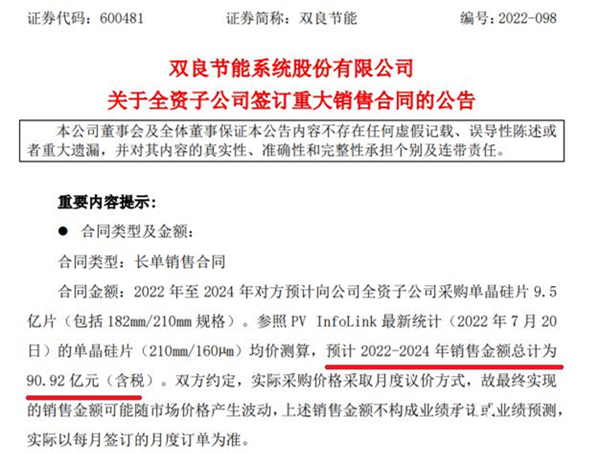

又涨价了,硅片赛道的赚钱效应“艳煞旁人”。 7月27日晚,PV infolink披露了最新一期的光伏供应链价格数据,相对于上一周,166mm、182mm和210mm单晶硅片全部涨价,涨幅均超过4%。 就在此前一天,即7月26日,隆基绿能官宣了最新的硅片价格,不同尺寸的硅片价格上涨0.24元/片至0.25元/片,涨幅约4%;7月21日,TCL中环官宣对全系列硅片调价,N型硅片中涨幅最高的是150mm的166系列,高达4.031%。 7月28日,隆基绿能相关人士在接受记者采访时表示,调价是因为硅片企业作为光伏产业链的中游,“它的价格随上游,就是原材料价格的涨跌,然后随行就市。” 下游对于硅片的需求非常旺盛,不仅仅是行业“双雄”隆基绿能、TCL中环的订单满满,即使是“新玩家”双良节能的订单也“签到手软”,上半年业绩增长惊人。 大尺寸硅片首次“破10” 2022年1月初,210mm/160μm单晶硅片的均价一度跌至7.70元/片,此后硅片迎来了一轮“波澜壮阔”的涨价潮。 PV infolink的最新数据显示,截至7月27日,210mm/160μm单晶硅片(G12)的均价为10.01元/片,较上一周上涨了0.44元,涨幅达到4.6%,这是PV infolink的报价数据中G12单晶硅片首次“破10”,去年最高的时候仅仅上涨到9.10元/片。 和年初相比,目前210mm/160μm单晶硅片的价格涨幅已经达到了30%。 与此同时,PV infolink的最新数据显示,166mm/160μm单晶硅片(M6)的均价为6.31元/片,较上一周上涨了0.26元,涨幅达到4.3%;182mm/160μm单晶硅片(M10)的均价为7.58元/片,较上一周上涨了0.30元,涨幅达到4.1%。 实际上,硅片价格的持续上涨动力来自更上游的硅料价格上涨。 7月27日,硅业分会的数据显示,单晶复投料价格区间在28.8-31.0万元/吨,成交均价为29.76万元/吨,环比持稳;单晶致密料价格区间在28.6-30.8万元/吨,成交均价维持在29.55万元/吨不变。 “本周硅料价格没有涨价,不是因为供需关系发生了变化,而是因为市场没有成交价。”某券商电新行业分析师告诉记者,今年7月份的硅料产量出现了年内首次下降,因此,供不应求的程度“只会增加,不会减少,硅料价格还会上涨”。 根据硅业分会的统计,2022年7月,国内多晶硅产量为5.85万吨,环比减少5%,前四大企业产量共计4.87万吨,占国内总产量的83.2%。7月份减量主要来自新疆协鑫、新疆大全、东方希望、天宏瑞科、聚光硅业、洛阳中硅等,共计6772吨,环比有增量的企业包括永祥股份、包头新特、亚洲硅业等扩产释放量,共计3670吨。 不过,记者注意到,PV infolink的最新数据显示,多晶硅致密料的均价为294元/公斤(即29.4万元/吨),每公斤较上一周上涨2元,同比增长0.7%。自2020年初以来,硅料价格从2020年初的73元/公斤上涨至目前的294元/公斤,累计涨幅达303%。 受到硅料上涨影响,隆基绿能、TCL中环等硅片龙头企业先后纷纷上调价格。 隆基绿能7月26日上调P型单晶硅片价格,这已是该公司今年以来第8次对硅片进行提价。在此前几天,即7月21日,同样是硅片龙头企业的TCL中环也上调了硅片价格。 东亚前海证券高端制造首席分析师李子卓认为,综合来看,国内光伏行业快速发展叠加海外光伏市场需求旺盛,带动硅片需求、供给同步快速增长。“目前硅片价格处于上行通道中,叠加多晶硅价格高位对硅片价格上行起到支撑作用,未来硅片行业有望迎来景气向好。” 行业竞争格局重新洗牌 近年来,光伏行业快速发展带动硅片产能、产量快速增长。 产能方面,2019-2021年,国内的硅片产能从173.7GW增长到407.2GW,年均复合增长率为53.1%,其中2021年同比增长 69.7%。产量方面,2019-2021年,国内的硅片产量从134.7GW增长到226.6GW,年均复合增长率为29.7%。 2022年上半年,国内的硅片产量为152.8GW,同比增长45.5%。 在行业爆发性增长的背景下,硅片制造商们在今年上半年赚得“盆满钵满”。其中,TCL中环预计实现归母净利润28.5亿元至30.5亿元,同比增长92.57%至106.08%;上机数控预计实现归母净利润15.6亿元至16.6亿元,同比增长83.65%至95.42%。 “过去硅片的龙头就是隆基和中环,然后第二梯队有上机数控、京运通等几家企业,由于晶澳科技的硅片主要自用比较多,所以,我们一般不把它单独看成是硅片制造商。”上述某券商电新行业分析师告诉记者,随着双良节能的介入,硅片“双龙头”的地位明显受到了挑战,行业竞争格局已经重新洗牌,“我们现在戏称是硅片的‘战国时代’,新进入者正迅速抢占龙头的市场份额。” 上述隆基绿能相关人士坦言,他们并不认为“新玩家”会抢占原有企业的份额,“主要看下游的需求,或者说全行业的新增装机容量。而且,一个市场火热的时候,必然会有很多企业进来,但目前隆基的硅片市场份额很稳定,没有受到影响。” 记者了解到,双良节能——这家以节能节水起家的上市公司自2021年初开始切入到硅片领域,并且获得了快速发展与巨额订单。 7月23日,双良节能公告称,公司的全资子公司双良硅材料(包头)有限公司(以下简称“双良包头公司”)与正泰新能科技有限公司、杭州铮泰进出口贸易有限公司、盐城正泰新能源科技有限公司、盐城正泰太阳能科技有限公司和海宁正泰太阳能科技有限公司签订了《合作框架协议》,约定2022年至2024年期间,上述5家公司预计向双良包头公司采购单晶硅片总计9.5亿片,预计销售金额总计为90.92亿元(含税)。 记者注意到,自今年以来,双良节能和通威股份、天合光能、安徽华晟、正泰等头部光伏企业合计签订了约485.98亿元的单晶硅销售订单,对未来业绩形成了充分保障。 巨额订单也带来了业绩的增长,双良节能今年7月初披露的上半年业绩预告显示,公司预计归母净利润为3.2亿元至3.9亿元,同比增长212%-281%,原因之一就是“公司在包头的单晶硅项目快速推进、投产顺利,光伏硅片产品受到客户普遍认可,开始为公司收入和利润的增长作出贡献”。 双良节能披露的信息显示,目前包头单晶一厂已经达产,产能约为8GW,满产满销;单晶二厂部分产能已经投产,通过建设提速和技术升级,公司将力争2022年具备50GW左右产能的投产条件。 中航证券研报认为,双良节能此前的产能规划是2022年尽快实现20GW+的年产能,2023年尽快实现共计40GW+的年产能。“此次产能加速落地或表明公司大尺寸单晶硅销售处于供不应求状态,若年内实现50GW投产,将进一步提高公司单晶硅业务的接单能力、发挥规模优势、加快后续年度的产量释放节奏。” 跨界能否成功尚是疑问 近年来,硅片产业的赚钱效应吸引着众多“门外汉”到赛道中“淘金”。 例如,输变电线路铁塔制造商风范股份7月25日晚宣布,公司拟通过发行股份及支付现金相结合方式收购苏州晶樱光电科技股份有限公司(以下简称“晶樱光电”)100%股权。 风范股份对本次重组寄予厚望,利好消息也刺激风范股份的二级市场股价,7月26-28日,该股连续三天“一字板”涨停。7月29日,风范股份打开涨停板。 对于股价异动,7月28日晚,风范股份发布公告称,“公司不存在应披露而未披露的重大信息。” 7月29日,风范股份董秘孙连键在回复记者采访时表示,公司此次并购光伏硅片制造企业,旨在突破传统业务瓶颈,进入新能源光伏领域,形成“输电+光伏”的产业格局,寻求多元化发展和新的利润增长点。 “虽然目前风范股份的主营业务聚焦在各类电压等级铁塔制造领域,并没有光伏相关的专业技术人员,也没有就光伏技术形成相关的知识产权。但公司对于光伏行业高度重视,公司主要高管与相关部门同事,始终对光伏行业政策方针以及相关技术发展趋势高度重视,公司团队通过多种途径与形式,在不断加强对光伏行业的认知与理解。”孙连建告诉记者。 对于并购之后的业务整合,孙连键表示,公司将通过保持晶樱光电核心团队的稳定性、业务层面的自主性和灵活性,把握和指导其经营计划和发展方向,加强与管理层的沟通、融合,加强财务监控与日常交流,同时调动资源全力支持晶樱光电的客户开发及业务拓展等方式,力争最大程度地实现双方在企业文化、团队管理等各方面的高效整合。 而在风范股份跨界并购“杀入”硅片赛道之前,玩具制造商沐邦高科已经通过跨界并购先行试水。 今年5月中旬,沐邦高科宣布完成了对内蒙古豪安能源科技有限公司(以下简称“豪安能源”)100%股权的收购。资料显示,豪安能源成立于2019年,主营业务为光伏硅片研发、生产和销售,主要产品为太阳能单晶硅片、硅棒等。 7月21日,沐邦高科发布公告称,公司与广西梧州市人民政府签订《10GW TOPCON光伏电池生产基地项目投资合同书》,预计项目总投资额52亿元。值得注意的是,沐邦高科在合同书中表示,“公司光伏板块主营业务为单晶硅棒及硅片的研发生产及销售,但公司未从事过光伏电池业务,没有TOPCON光伏电池生产技术储备,相关人才团队正在筹建中。” 7月29日,沐邦高科相关人士在回复记者采访时表示,公司本次签订TOPCON电池投资合同符合公司继续深入布局光伏产业的发展战略,通过深耕光伏业务,促进公司的长远发展。 “在光伏火热的过程中,肯定会吸引相关的资本进入,但是,光伏产业链的降本增效是一个主旋律,并不是进来就能赚钱的。”上述隆基绿能相关人士告诉记者,在光伏长期的竞争中,一方面需要在非硅成本、晶硅成本等多方面进行成本控制,“另一方面就是需要不断地提升技术,比如薄片化、转化率、良品率等方面,这些都会影响企业的收益。所以说,一家光伏企业有足够的科技技术储备,在未来的竞争中才会更有优势。” 由此可见,虽然诸多“门外汉”开始进入硅片赛道,但是能否如期盈利尚是疑问。记者注意到,切入到光伏产业之后,双良节能的资产负债率增长很快。 Wind数据显示,双良节能2020年资产负债率为46.16%,到了2021年就突增至72.66%。截至2022年3月31日,双良节能的资产负债率增至74.86%。 2019-2021年,双良节能的短期借款分别是3.70亿元、3.81亿元和12.08亿元,财务费用分别是809.66万元、1310.02万元和4485.92万元。2022年一季度末,双良节能的短期借款增至14.22亿元,财务费用为1943.67万元。 截至7月20日,双良节能为子公司提供担保的余额为51.02亿元,占公司最近一期(2021年)经审计净资产的207.55%。 7月28-29日,记者给双良节能董秘王磊发去了采访邮件并致电双良节能证券部,但是截至发稿时尚未得到回复。 在上述某券商电新行业分析师看来,今年三季度末或将迎来硅料产能释放,“至少硅片价格在今年9月份将迎来一个转折点,扭转当前持续上涨的趋势,但价格或会呈现出整体走平或高位震荡的状态,很难出现大幅下跌的情况。至少要到今年四季度末,多晶硅价格才有望回落。”(时代财经)