摘要:3月16日,燃料电池华光环能股价一度涨停,创下近6年新高。公司昨日公告,公司成功研发并下线产氢量1500Nm3 h的碱性电解槽。此外15日昇辉科技、华电重工等燃料电池公司也大涨。

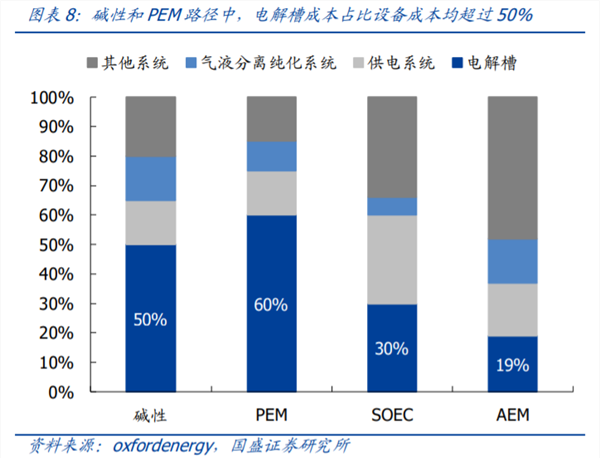

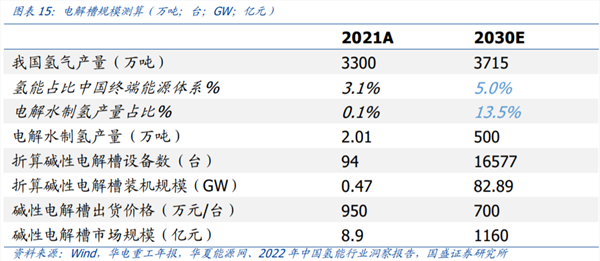

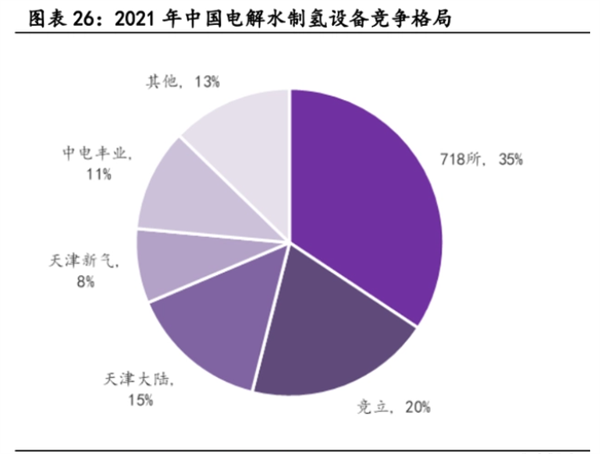

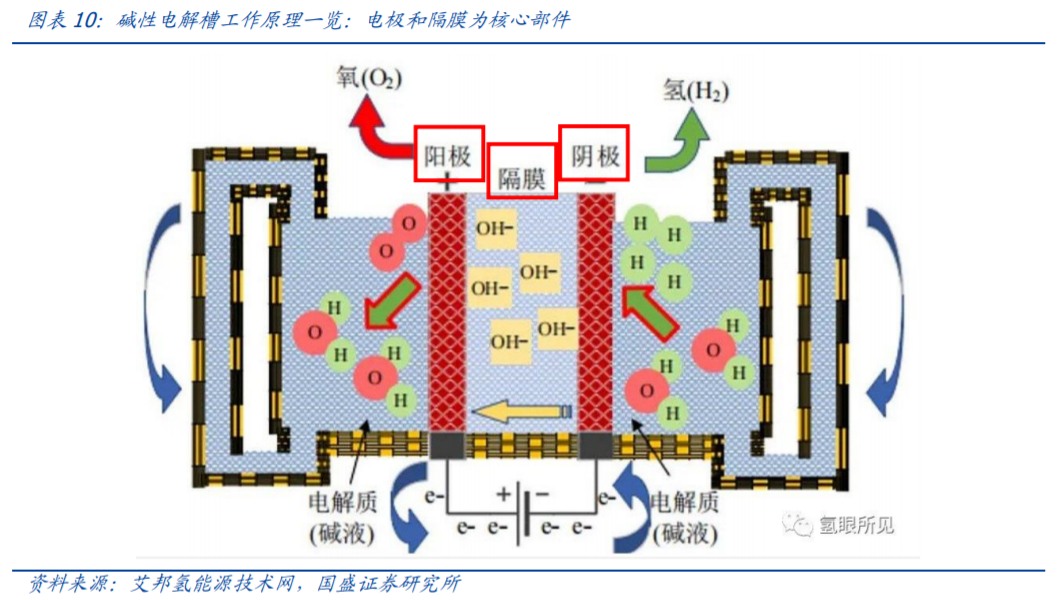

3月16日,燃料电池华光环能股价一度涨停,创下近6年新高。公司昨日公告,公司成功研发并下线产氢量1500Nm3/h的碱性电解槽。此外15日昇辉科技、华电重工等燃料电池公司也大涨。 据国金证券统计的招标情况,今年前两个月已公开招标电解槽的绿氢项目共8个,合计电解槽招标量达763.5 MW,同比增长近3倍。 什么是电解槽 根据生产来源和碳排放量的不同,氢气可以分为灰氢、蓝氢、绿氢和紫氢四种类型;这四种氢气里面,绿氢是唯一具有全链路零碳排放的核心优势的氢气。 绿氢的制取技术路线主要为电解水,而电解槽是电解水制氢设备中重要一环。据行业数据,电解槽成本占比整体设备约50%,电力设备、气液分离&干燥纯化设备成本占比约15%/15%。 国盛证券表示,目前电解水制氢主要有四种主流技术,碱性电解槽(技术最为成熟)、质子交换膜电解槽(商业化比例较低)、阴离子交换膜电解槽(未完全商业化)、固体氧化物电解槽(未完全商业化)。 其指出,短期碱性电解槽技术更具性价比,长期质子交换膜电解槽降本空间更大,且与可再生能源耦合,市场份额有望提升。 今年招标量增逾3倍 据国金证券统计的招标情况,2023年1-2月,已公开招标电解槽的绿氢项目共8个,合计电解槽招标量达763.5 MW,同比增长近3倍,绿氢项目开工超预期,电解槽设备市场空间看向翻倍。 光大证券也认为,尽管下游燃料电池对氢气的需求释放较为缓慢,但随着国家双碳目标的设定,工业端制绿色甲醇、绿氨等项目对氢气的需求在快速上升。加上西北地区风光发电电价较低,工业集群丰富,一大批制绿氢、绿氨的项目在内蒙古宁夏地区上线。据其测算,截至2022年底,仅内蒙古22-24年建成项目,电解槽需求量为500~600台。 国盛证券指出,目前各厂商积极入局电解槽领域,全国绿氢项目落地加速,其判断今年行业需求仍能翻倍。按2030年中国氢气产量3715万吨,电解水制氢500万吨测算,预计2030年电解槽规模有望超80GW,对应市场规模约1160亿元。 行业集中度较高 据华鑫证券指出,中国电解槽设备集中度较高,2022年三巨头的市占率达80%,分别为派瑞氢能(718所子公司)、考克利尔竞立、隆基氢能排名前三。 综合而言,国内电解槽设备有三类参与者,第一类为718所、竞立、大陆等老牌电解槽企业,其技术沉淀深厚,市占率高;第二类为隆基绿能、阳光电源等光伏龙头企业,资金、技术实力雄厚,光伏业务与电解水制氢业务高度协同;第三类为昇辉科技、华电重工、华光环能等新兴势力,各自凭借技术优势、订单优势等切入电解水制氢设备市场,在行业发展前期抢占份额。 核心在于下游渠道 据国盛证券指出,产业链来看,电极和隔膜为电解槽设备核心壁垒。 电极主要为纯镍的电极材料,以镍网为基底,喷涂以雷尼镍催化剂,是水电解反应的发生场所,影响电解槽制氢效率。原材料镍基电极通常采用外购,喷涂技术为一大壁垒。 隔膜一方面是隔离阴极产生的氢气与阳极产生的氧气,保证出口气体的纯度;另一方面,隔膜与电解液相容,减少电解槽内阻及能耗。性能好的隔膜需同时具备高气密性(实现氢氧分离)和低内阻性(实现更低电耗),目前仅日本企业东丽公司和国内天津工业大学做的较好。 其表示,电解槽行业核心环节在于下游渠道,随着供应链逐步完善后,厂商间难以凭借上游供应链拉开明显差距,下游为核心环节,具备品牌、客户和渠道优势的厂商有望领跑行业。(华尔街见闻)