摘要:一边是行业大咖纷纷提示产能过剩风险,另一边头部企业又要继续大幅扩产,光伏行业如今正陷入“怪圈”当中。

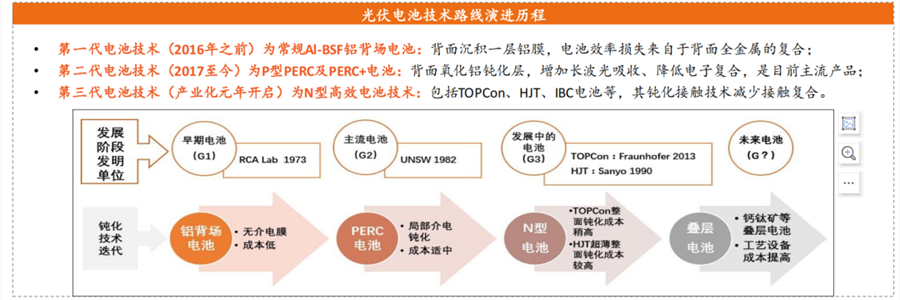

一边是行业大咖纷纷提示产能过剩风险,另一边头部企业又要继续大幅扩产,光伏行业如今正陷入“怪圈”当中。 自2023年二季度以来,组件龙头晶科能源、晶澳科技、通威股份、隆基绿能、天合光能不约而同抛出大规模扩产计划,仅这五家巨头的拟投资规模就高达900亿元,而新扩张的产能绝大多数选择了TOPCon技术路线。 (36碳注:TOPCon电池,即隧穿氧化物钝化接触太阳能电池,是一种N型电池技术,其转换效率领先于上一代的、采用P型的PERC电池。) 这其中,在TOPCon组件出货量上处于领先位置的晶科能源扩产最为激进,其计划新增56GW硅片、电池、组件一体化产能,拟投资规模高达560亿元。在6月的投资者活动交流中,晶科方面表示将维持积极的投产节奏,保持N型产能在行业内的领先规模。 一直走专业化路线的硅片龙头TCL中环,也加大了下游电池、组件环节的布局力度。其于近期拟发行可转债138亿元,投资大尺寸超薄硅片和TOPCon电池项目。TCL董事长李东生表示:“我们希望提供晶体晶片的同时,能够交付更多的光伏电池和组件产品。” 当前,产能过剩几乎已经是光伏行业的共识,头部企业明知过剩风险,为何还要大规模扩产? 对此,多家头部光伏企业相似的回应是,先进产能永远不会过剩。 一位光伏分析师告诉36碳,目前光伏电池片技术正处于P型电池向N型电池升级的阶段,因此光伏企业都把N型电池,尤其是N型TOPCon电池作为扩张升级的重点。 据悉,目前市场上TOPCon组件相比传统PERC组件,每瓦有约1毛钱的溢价,属于先进产能,仍处于供不应求的状态。 光伏电池技术路线演进历程 来源:平安证券 不过,无视过剩、执意扩产的代价也是巨大的。 在当前市场已经产能过剩、各环节产品价格持续下跌的背景下,扩张无疑会加速市场产能过剩的程度,行业淘汰赛也会更快到来。 光伏企业积极扩产,“先进产能永不过剩” “就像当年PERC取代BSF(铝背场电池)一样,现在TOPCon就类似于2018、2019年的PERC。” 上述分析师告诉36碳,当下,光伏电池片正处于技术迭代期,而N型组件中的TOPCon凭借转换效率高、工艺和技术成熟、量产性价比高等优势,将是未来几年的主流技术。 据悉,目前P型PERC电池效率平均在23.5%左右,已经接近24.5%的效率极限,而TOPCon电池当前量产效率已达25%左右。 在TOPCon路线上布局较早的晶科能源副总裁钱晶在接受36碳采访时表示,其下半年的TOPCon电池效率预计可达到25.8%的水平。 生产成本方面,上述分析师表示,目前头部的厂商可以将TOPCon电池和PERC电池的每瓦成本差控制在4分钱以内,而售价上有约1毛钱的溢价——TOPCon不仅每瓦盈利比PERC高约6分钱,且仍处于供不应求的状态,也因此成为厂商扩产的首选。 据统计,过去一年,仅晶科能源具备10GW级别的TOPCon产能,但是到2023年底,将有超过17家厂商具备10GW级别及以上的TOPCon产能。 在当前的市场竞争态势下,光伏企业选择扩张TOPCon产能有各自的“小九九”:对于中腰部玩家来说,旧的PERC产能包袱相对小,加紧布局紧俏的TOPCon新产能,有希望在竞争中实现超车。 以正泰新能为例,根据InfoLink数据,其2022年组件出货量排名全球第7,但通过及时布局N型技术,正泰新能的TOPCon产能做到了全球第二。其官方公众号表示,到今年年底将形成50GW组件产能,其中TOPCon组件产能达到38GW。 2022年中国光伏企业组件出货量排名; 36碳根据公开信息整理 对于头部企业来说,旧的PERC产能终将变为落后产能,想要继续维持领先优势,布局新的N型电池也是势在必行。 以2022年组件出货量全球第一的隆基绿能为例,据上述分析师估算,2022年末,隆基有85GW组件产能,其中50GW为PERC组件,30GW为应用于分布式场景的HPBC组件。如果不上马N型技术的新产能,那么其在集中式电站的市场,将被其他厂商的N型组件挤占。 但矛盾点在于,TOPCon新产能的投产越多,供给不断增加,其相比PERC组件的溢价也就越低,TOPCon投资回报率将会逐渐变得平庸。而过时的PERC产能则将面临被淘汰的命运——在这场扩产竞赛当中,没有真正的赢家。 此前市场上TOPCon产能严重不足时,TOPCon组件相比PERC每瓦有约2毛钱的溢价,但随着TOPCon产能逐渐放量,如今价格已经缩小到1毛钱左右。 正泰新能董事长陆川在接受媒体采访时表示,PERC的需求不会迅速减少或消失,但当N型的产能全部释放后,N型和P型的价差会缩小,当两者价差缩小到5分钱以后,TOPCon的需求爆发,PERC自然就会被淘汰。 对于新老玩家而言,在当下扩张TOPCon产能看似都是最优选择;但个体的最优选择容易导致集体的糟糕后果,这是一种典型的“合成谬误”。有行业评论人士称,光伏行业已经陷入“囚徒困境”。 扩产计划落地存疑,但技术迭代会加速行业洗牌 在技术迭代的关键节点,行业内激烈的竞争态势下,无论新老玩家,都正被逼卷进一场残酷的扩张竞赛当中。 这些规划中的产能可否全部顺利落地,要打一个问号。上述分析师告诉36碳,规划产能实际落地多少,是高度不确定的,会时刻跟随市场变动。光伏行业的惯例是,只能根据实际投产进度预测一个季度内的产能,半年后的情况谁都看不清楚。 一个现成的例子就出现在当下的硅料环节。 由于产能过剩导致激烈价格战,国内硅料6月末的最低价已经降到6万元/吨以下,击穿了多家硅料企业的成本线。这导致多家拟扩张多晶硅项目的硅料企业叫停了继续投资的计划。 此外,光伏企业的扩产计划需要大笔资金,因此多配套在资产市场上进行再融资,包括定向增发、可转债、GDR等方式。能否顺利完成融资,也会影响到新产能落地的节奏。 近期,TCL中环就因拟发行138亿元可转债用于扩产的计划收到了交易所的问询函。今年4月,中环曾发布公告称拟使用额度不超过100亿元人民币的暂时闲置自有资金来购买理财产品,以此为背景,交易所其中一个问询项是,在前募资金尚未使用完毕的背景下,开展该次募投项目建设的必要性。 一位二级市场投资经理告诉36碳,光伏企业当下的扩产和募资计划可能有多重目的,一方面是补充流动资金、减轻负债,为接下来的行业洗牌加厚安全垫;另一方面抛出大规模扩产计划,也可以“震慑”对手。至于募集资金的使用,改变募资用途的情况在A股并不罕见。 因此,未来价格战激烈程度、实际募资情况、TOPCon电池的溢价能力变化等,都可能会影响到光伏企业产能实际扩张的进度。 但总的来说,从P型到N型的技术迭代,反而加速了光伏行业的产能过剩。即使新规划的产能不一定全部落地,行业内的产能过剩和淘汰赛也会因此提早到来。 多家机构预测,2023年底预计国内TOPCon产能将超460GW,渗透率达到29%,对应总的组件产能超过1500GW。 但在需求侧,据中国光伏行业协会预计,乐观情况下,2023年全球光伏新增装机预测约330-516GW——显然,今年光伏产能扩张后的规模,已远远超过了需求量。 TOPCon产能产量及渗透率预测 来源:东吴证券 36碳发现,头部企业早已预料到激烈扩产会导致价格战和行业洗牌,或许因为经历了多次周期,它们表现得较为淡定。 “光伏领域的价格厮杀从来没有停过,无论多晶、单晶还是PERC,一直是这样的。”钱晶在今年5月接受36碳采访时表示,“光伏行业投入的研发费用都是为了让产品更便宜,降本是光伏行业的宿命和终极目标。所以不用担心行业会过度竞争,这个本来就是自然规律。” 行业老大隆基绿能也在近期回复投资者提问时表示,产能过剩为结构性过剩,经过市场优胜劣汰后,阶段性过剩的产能会自动出清。 不过,现实远不像文字表面那样云淡风轻。 复盘历史,以硅料环节为例,上一轮硅料价格的下行周期维持了数年时间,全球原有20家硅料生产企业,在激烈洗牌下只剩下5家龙头企业。 即使是有成本优势的头部企业,在持续的低价之下,也会表现为收入和利润的萎缩。所谓的“优胜劣汰”将会是一个漫长且艰难的过程。(36碳)