摘要:考虑到地缘政治紧张局势加剧,与供给进一步趋紧,巴克莱银行在最新报告中进一步上调布伦特原油目标价,将2024年布油目标价上调至每桶90美元,2025年目标价定为94美元。

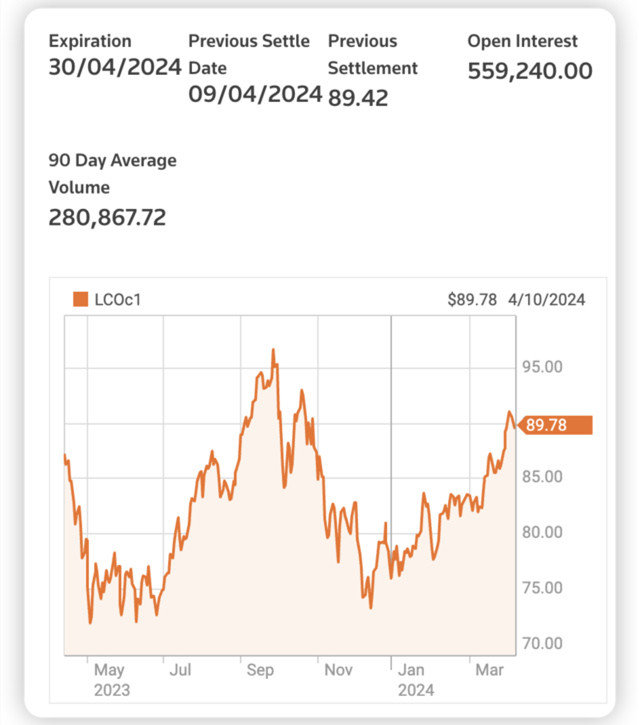

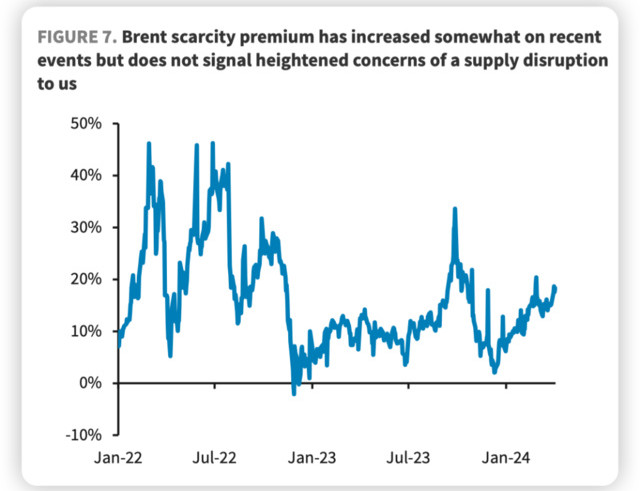

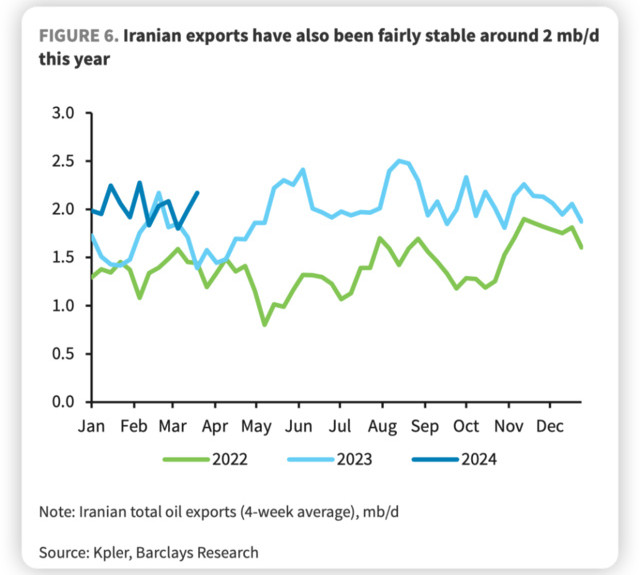

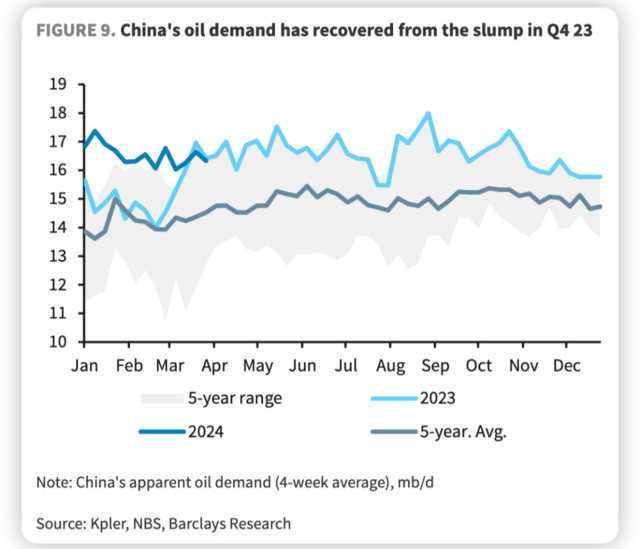

考虑到地缘政治紧张局势加剧,与供给进一步趋紧,巴克莱银行在最新报告中进一步上调布伦特原油目标价,将2024年布油目标价上调至每桶90美元,2025年目标价定为94美元。 不过,分析师强调,尽管近期发生一系列地缘政治危机,如伊朗宣称将针对以色列的袭击进行报复,以及乌克兰对俄罗斯炼油厂基础设施的持续袭击等,但这些事件的实质性影响有限,预计油价升幅也有限,地缘政治风险溢价甚至还会在短期内回落。上调布油目标价主要基于OPEC+减产纪律性提高、美国页岩油产量增长放缓和全球制造业复苏等因素。 此外,该行还对石油的长期需求前景表示乐观,分析师不认为本十年末石油需求将达峰,相信电动化转型带来的负面影响会被其他领域的石油需求增长所抵消。 截至发稿,布油报89.78美元/桶。 地缘政治危机预计不会导致供应中断 据新华社报道,4月1日,伊朗驻大马士革领事馆遭以色列空袭,有伊斯兰革命卫队高级将领丧生。伊朗事后发出措辞严厉的报复威胁,甚至声称其“有能力封锁霍尔木兹海峡”。 此外,自今年年初以来,乌克兰频繁以无人机深入俄罗斯国土袭击其炼油基础设施,导致多家炼油厂严重损毁。 不过,巴克莱分析称,尽管伊朗的报复威胁和乌克兰的袭击令地缘政治紧张局势加剧,但市场目前似乎并不过分担心严重的供应中断,地缘政治对油价还没有明显的溢出效应: 衡量地缘政治风险溢价的指标布伦特期货曲线 (Brent futures curve) 稀缺性溢价比去年10月巴以冲突开始时下降约3%,尽管库存情况相对紧张,但这表明市场参与者可能并不过度担心潜在的重大供应中断。 从两大产油国的石油出口来看,地缘政治的危机影响有限,伊朗迄今仍然没有直接介入与以色列的冲突,且俄罗斯虽然成品油出口受到了无人机袭击的影响,但原油出口还在增长: 俄罗斯的成品油出口在过去几周有所下降 (约20万桶/天) ,这可能是由于乌克兰无人机袭击炼油厂造成的中断,但原油出口增加 (同期增加了约15万桶/天) 。 另一方面,自今年年初以来,伊朗的石油出口总量一直保持在200万桶/天左右。 分析师认为,如果后续原油市场没有发生重大供应中断,可能会导致地缘政治风险溢价在短期内下降2-3美元/桶。 美国石油产量增长将大幅放缓 且全球石油需求正在回升 根据巴克莱的测算,由于OPEC+的产能限制增加和非OPEC+供应相对疲软,2024年全年石油供应将出现40万桶/天的赤字。 巴克莱认为,从主要页岩油盆地的生产趋势和钻井活动来看,作为非OPEC+产能的关键支柱,美国页岩油产量增长预计将在未来几年大幅放缓,可能会从去年四季度的100万桶/天降至2024年的40万桶/天,巴西的产能也同样有所放缓: EIA和ANP数据不仅显示,美国和巴西的石油产量 (非OPEC+供应增长的主要来源) 都略低于23年四季度的水平,而且大多数美国生产商2024年的生产指导 (以及23年第四季度的盈利) 也表明增长放缓,这在很大程度上与我们的观点一致。 正如我们多次指出的那样,我们认为美国的产量增长可能会放缓,原因是结构性因素如单位生产率下降和相对于产量的储量基础萎缩。 去年,私营石油公司在二叠纪盆地的活动趋于稳定。虽然技术进步可能有助于提高资本效率,但除非有重大突破能显著提高采收率,否则我们认为美国页岩油的增长在未来几年可能会急剧减速。 与此同时,OPEC+的闲置产能目前正在提高,目前为大约460万桶/天。分析师指出,这反映了OPEC+成员国正在更步调一致地遵守减产协定: OPEC+不仅将去年底宣布的额外自愿调整延长至6月底,而且阿联酋等一直落后的关键成员国的合规情况也有所改善。根据我们的估计,阿联酋的合规率在2024年1月和2月分别为85%和86%,而去年的平均水平为80%。 从需求端来看,宏观数据显示了石油需求正迎来顺风,全球制造业PMI在连续18个月低于荣枯线后,现已连续两个月高于50。 分析师还指出: EIA的月度数据显示,美国的需求强劲,我们对中国的估计显示,在工业活动出现稳定迹象的情况下,石油需求从23年四季度相对疲软的情况中复苏。 本十年末石油需求不会达到峰值 对于市场上广为流传的IEA所提出的“石油需求本十年末达峰”的说法,分析师表示反对: 我们认为,尽管越来越多的电动汽车采用带来了相对先进的威胁,但至少在本十年末,石油需求不会达到峰值,因为汽车用油需求的下降很可能被其他最终用途的持续增长所抵消。 分析师强调,对石油需求的最大威胁来自交通运输的电气化,但这不太可能让石油总需求曲线下行。 展望未来,美国环保署(EPA)在最新展望预计,到2032年,电动汽车将占美国新车销量的56%,高于2023年第四季度的8%左右;充电式混合动力汽车的比重将从最近的2%左右提高到13%。该机构估计,到2032年,美国汽油需求将从2020年的基准下降9%。 根据分析师的测算,由于乘用车约占全球石油需求的25%,因此如果全球转向电动汽车的步伐相似,那就意味着到2032年总需求将比去年下降2%。 然而,从工业活动的周期中期水平来判断,汽车用油之外的总体石油需求每年以约80万桶/天的速度增长,这意味着,尽管汽车电气化迅速增加,但2032年的石油需求仍可能比去年的水平高出500万桶/天。(华尔街见闻)